算定の結果、給付金の対象となった方について、令和7年7月11日以降に順次、給付金に関する書類をお送りしております。ご不明な点がある場合は、コールセンター(0120-530-450)へお問い合わせください。

※ 確認書等の提出物の郵送先は、審査センター(業務委託先である「株式会社フルキャスト」)となっております。

定額減税補足給付金(不足額給付)について

定額減税補足給付金(不足額給付)とは、以下の事情により、定額減税補足給付金(調整給付)(以下、「当初調整給付」といいます。)の支給額に不足が生じる場合に、追加で給付を行うものです。

当初調整給付の詳細については以下のページをご確認ください。

不足額給付-1

当初調整給付の算定に際し、令和5年所得等を基にした推計額(令和6年分推計所得税額)を用いて算定したことなどにより、令和6年分所得税および定額減税の実績額等が確定したのちに、本来給付すべき所要額と当初調整給付額との間で差額が生じた者に対して、その差額を支給

【問い合わせの多い内容1】令和6年度住民税所得割額、令和6年分所得税推計額の、両方が0円の方は、この給付金の対象外です。

【問い合わせの多い内容2】令和6年分所得税推計額は、すべての収入や控除等(給付、年金、個人事業収入、不動産収入等)により算定します。1枚の源泉徴収票の「控除外額」がそのまま給付額になるとは限りません。

不足額給付-2

個別に書類の提示(申請)により、給付要件を確認して給付する必要がある者(…本人および扶養親族等として定額減税対象外であり、かつ低所得世帯向け給付※1の対象世帯の世帯主・世帯員にも該当しなかった者)に対して、3万円(所得税減税分)+1万円(個人住民税減税分)を支給

※1低所得者向け給付の該当者などの詳細については、以下のページをご確認ください。

令和5年度住民税均等割のみ課税世帯への10万円給付について

令和6年度住民税非課税・均等割のみ課税世帯への10万円給付について

給付の対象者について

不足額給付-1

当初調整給付の算定に際し、令和5年所得等を基にした推計額(令和6年分推計所得税額)を用いて算定したことなどにより、令和6年分所得税および定額減税の実績額等が確定したのちに、本来給付すべき所要額と当初調整給付額との間で差額が生じた者に対して、その差額を支給します。

(対象となる例)

- 令和5年中の所得に比べ、令和6年中の所得が減少したことにより、令和6年分推計所得税額(令和5年所得)よりも令和6年分所得税額(令和6年所得)の方が少なくなった場合

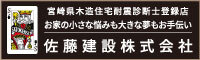

〈例〉令和5年所得に基づく推計所得税額が5万円、所得税分のみの定額減税額が6万円、当初調整給付額は1万円。その後令和6年所得が確定し、実績所得税額が3万円、所得税分のみの定額減税額が6万円となり、不足額給付時の調整給付額は3万円となる。この場合は、当初調整給付額の1万円と不足額給付時調整給付額の3万円の差額である2万円が不足額給付として給付される。この際、端数は1万円単位に切上げされる。

2.子どもの出生等で、扶養親族等が令和6年中(2024年1月1日から2024年12月31日の間)に増加したことにより、所得税分定額減税可能額(当初調整給付時)よりも所得税分定額減税可能額(不足額給付時)の方が大きくなった場合

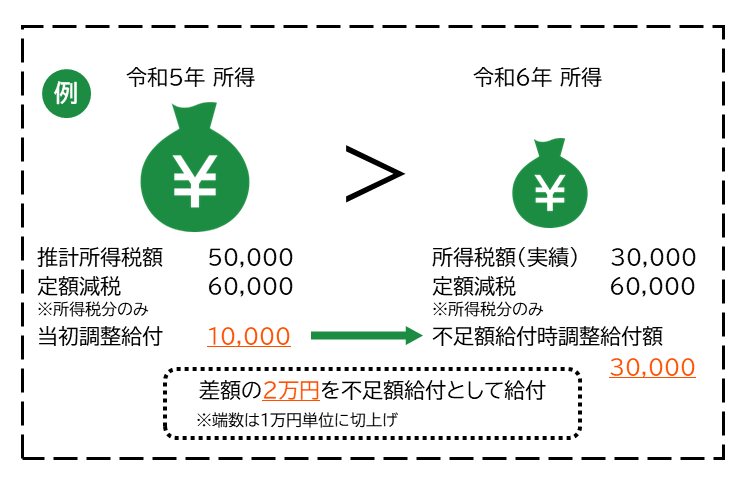

〈例〉令和5年の扶養状況は妻1人だったため、(本人+控除対象配偶者+扶養親族)×3万円で算出される所得税分のみの定額減税額は6万円。その後令和6年中に子どもが生まれ、扶養人数が1人増えたため、所得税分のみの定額減税額は(本人+控除対象配偶者+扶養親族)×3万円で算出される9万円となった。

例示のケースでは令和5年所得に基づく推計所得税額が5万円、定額減税額が6万円で当初調整給付額は1万円。令和6年の実績所得税額は同じく5万円、扶養状況が変動したことにより定額減税額が9万円となり、不足額給付時の調整給付額は4万円。当初調整給付額1万円と不足額給付時調整給付額4万円の差額の3万円が不足額給付として給付される。この際、端数は1万円単位に切上げされる。

(注)個人住民税の定額減税額は令和5年12月31日の状況で判定するため、令和6年中に扶養親族数に変更があった場合でも、その額は変動しない。

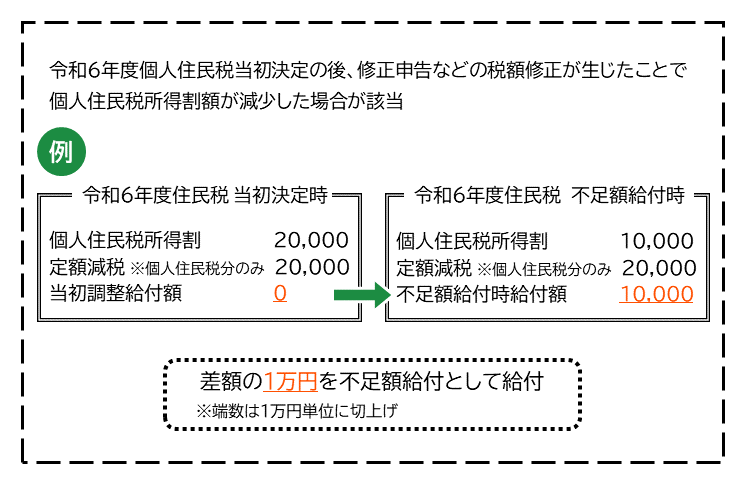

3.当初調整給付後に税額修正が生じたことにより、令和6年度分個人住民税所得割額が減少し、不足額給付時に一律対応することとされた場合

〈例〉令和6年度住民税の当初決定時には個人住民税所得割額が2万円、個人住民税分のみの定額減税額が2万円のため、当初調整給付額は0円。当初決定後に申告の修正を行い、個人住民税所得割が1万円に減少した。不足額給付の計算時には減少後の個人住民税所得割で計算するため、個人住民税所得割が1万円、個人住民税分のみの定額減税額が2万円、不足額給付時の調整給付額は1万円。当初調整給付額0円と不足額給付時調整給付額1万円の差額の1万円が不足額給付として給付される。この際、端数は1万円単位に切上げされる。

不足額給付-2

個別に書類の提示(申請)により、給付要件を確認して給付する必要がある者(…本人および扶養親族等として定額減税対象外であり、かつ低所得世帯向け給付の対象世帯の世帯主・世帯員にも該当しなかった者)に対して、3万円(所得税減税分)+1万円(個人住民税減税分)を支給します。

(対象となる例)

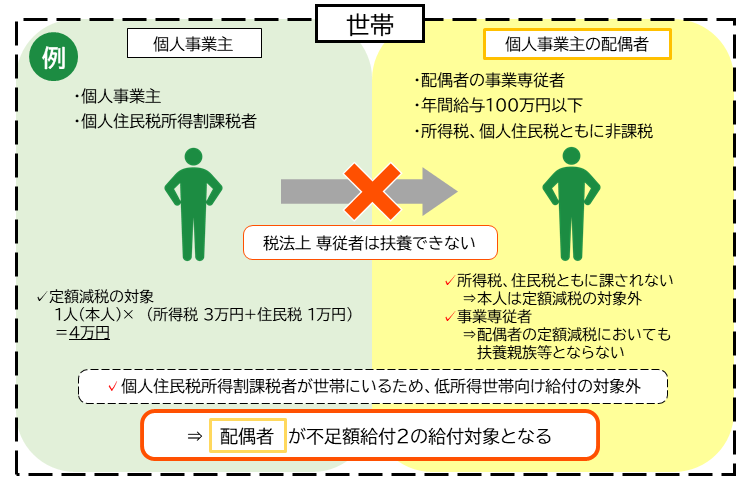

1.青色事業専従者、事業専従者(白色)

〈例〉納税者である個人事業主の個人商店を手伝う事業専従者(税法上、配偶者控除・扶養控除の対象とならない者)であって、自身の給与収入が概ね100万円に満たない(所得税・住民税が課されない)者であり、世帯内に納税者がいるため、低所得世帯向け給付の対象ともならない者。

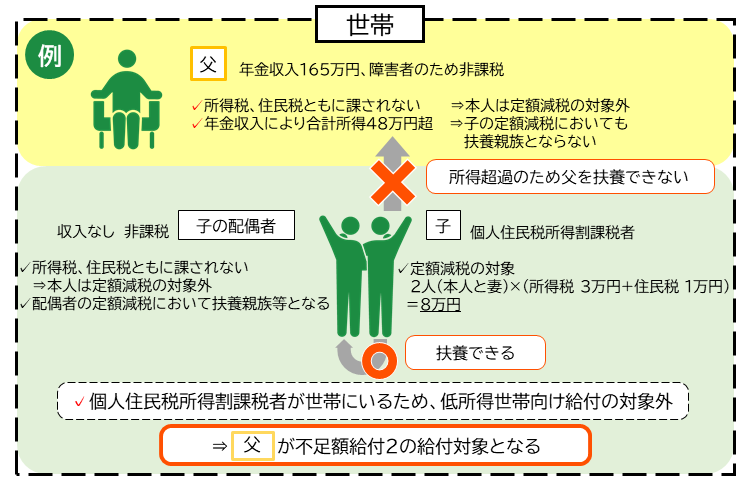

2.合計所得金額48万超の者

〈例〉合計所得金額が48万円を超えるが、所得控除や本人の状況等により所得税・住民税ともに課税にならず、本人および扶養親族としても定額減税の対象ではない者が、納税者である子等と同居していて、世帯内に納税者がいるため、低所得世帯向け給付の対象ともならない場合。

給付額の算出方法について

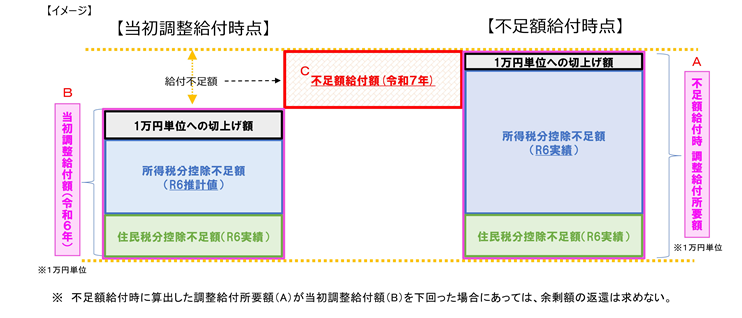

不足額給付-1

令和6年に給付した「当初調整給付額」を、令和7年の「不足額給付額」算出時点の調整給付所要額が上回る者に対して、当該上回る額(…給付不足額)を「不足額給付額」として給付します。

不足額給付-2

3万円(所得税減税分)+1万円(個人住民税減税分)

※令和6年1月1日時点で国外居住であった場合は3万円(所得税減税分)のみ

給付の方法について

昨年度の定額減税調整給付金の振込をした口座、もしくは、マイナンバーの公金受取口座、または、こちらからお送りした書面に記載して提出していただいた口座へ振り込みます。

(こちらよりお送りした書面にてご確認ください。)

※確認書・申請書を提出された方のうち、書類等が不足している方には、コールセンター(0120-530-450)から問い合わせのために発信しておりますが、出られなかった方や折り返しのお電話がなかった方に対しては、改めて、別の電話番号(0985-40-2325)から問い合わせをする場合があります。

当初調整給付の支給状況が分かる書類について(宮崎市を転出した人向け)

宮崎市で当初調整給付を受けた後、他の自治体に転出した人は、定額減税補足給付金(不足額給付)の支給を受けるにあたって、現在お住まいの自治体より当初調整給付の支給額等が分かる資料の提出を求められる場合があります。

宮崎市では、調整給付金の支給を行った人に「支給のお知らせ(確認書)」または「支給のお知らせ(支給通知書)」をお送りしています。

これらの書類には、支給額の算定式および支給額を記載しておりますので、現在お住まいの自治体での不足額給付金の手続きにお使いいただけます。

「支給のお知らせ(確認書)」または「支給のお知らせ(支給通知書)」をお持ちでない人は、以下に記載するコールセンターにお問い合わせのうえ、「定額減税補足給付金(調整給付)の支給状況について」の交付を受けてください。

コールセンター

定額減税補足給付金に関するお問い合わせは、下記コールセンターまでお問い合わせください。

受付時間

8時30分~16時45分(祝・休日を除く)

電話番号

0120-530-450

※定額減税補足給付金以外の内容に関するお問い合わせは、お答えができないことがありますのでご容赦ください。

その他

給付金を装った詐欺にご注意ください!

給付金の「振り込め詐欺」や「個人情報・通帳(口座情報)・キャッシュカード・暗証番号の搾取」にご注意ください。

宮崎市や国などが、下記のことを行うことは絶対にありません。

・現金自動預払機(ATM)の操作をお願いすること

・受給にあたり、手数料の振込みを求めること

・ショートメッセージ(SMS)や電子メールを送り、URLをクリックして申請手続きを求めること

不審な電話や郵便物があった場合は、最寄りの警察署にご相談ください。